🚀 投資戦略と手法(61〜80)

株の勉強 #65:【生活を豊かに】優待銘柄投資:生活に役立つ株主優待の活用 (★★ 初心者〜中級)

皆さん、こんにちは! 株の勉強ブログ、第65回です。

前回、配当金という「現金」のインカムゲインを狙う高配当株投資を学びました。今回学ぶのは、現金ではなく、企業の商品やサービスを受け取ることを目的とした「株主優待(ゆうたい)」に注目する投資スタイルです。

今回のテーマは、優待銘柄投資の基本と、優待を「実質利回り」として捉え、賢く生活に活かす方法です。

💡 1.株主優待とは?

株主優待とは、企業が株主へ感謝の気持ちを込めて、自社の商品、サービス、割引券などを贈呈する制度です。

- 特徴: 日本の企業独自の制度であり、海外の株式市場にはほとんど存在しません。

- 目的: 企業が株主を増やすため、また、株を長期間保有してもらうためのインセンティブとして機能します。

🏢 優待投資の魅力と実質利回り

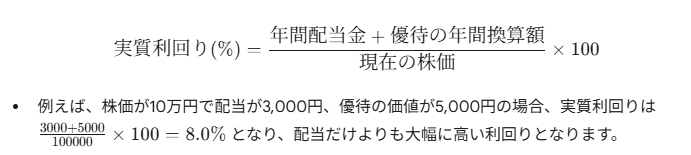

優待銘柄投資は、配当金と優待の両方を合わせた「実質的な利回り」を追求することが魅力です。

✅ 投資家にとっての意味!

優待は、食費、外食費、レジャー費など、普段の生活費の削減に直結するため、家計の改善に役立ちます。

📉 2.優待銘柄投資の判断基準

優待銘柄を選ぶ際にも、単に優待品が良いかどうかだけでなく、いくつかの経済的な条件を確認する必要があります。

1. 権利確定日と優待獲得の条件

- 権利確定日: 企業が「この日まで株主名簿に載っていた人に優待を贈ります」と決めている日のことです。この日の3営業日前が、株を購入する「権利付き最終日」となります。

- 優待条件: 企業によって、「100株以上で優待」「1,000株以上で優待」「1年以上の長期保有で優待のグレードアップ」など、条件が異なります。必要な株数と保有期間を必ず確認しましょう。

2. 優待の「換金性」と「必要性」

- 換金性の高さ: 優待品が現金に近いもの(例:クオカード、金券)であるほど、実質利回りの計算がしやすく、使い勝手が良いです。

- 必要性の確認: 「自分や家族が本当に使う商品やサービスか?」を判断しましょう。不要な優待品のために投資するのは、投資効率が悪くなります。

3. 企業の安定性(高配当株との共通点) ⚠️

- 優待は、配当金と同様に企業業績が悪化すると廃止・改悪されるリスクがあります。

- 優待廃止リスクの回避: 優待目当てで投資する場合でも、自己資本比率(No.52参照)や営業CF(No.45参照)が健全であることを確認し、財務的に安定している企業を選びましょう。

🧠 3.優待投資のメリットとデメリット

| メリット | デメリット |

| 生活費の節約に直結し、実質的な利回りが高くなる。 | 優待品の価値は配当金と異なり非課税である(税制上のメリット)。 |

| 株式の長期保有のモチベーションになりやすい。 | |

| デメリット | |

| 権利落ち日の株価下落: 優待をもらう権利が確定した翌営業日(権利落ち日)に、その優待価値分だけ株価が下落する傾向がある。 | |

| 集中投資のリスク: 優待獲得のために、複数の銘柄で最低単元株(100株)を購入する必要があり、投資資金が分散しにくい。 | |

| 企業の成長性(キャピタルゲイン)は高配当株と同様、見込めないことが多い。 |

✅ 初心者へのアドバイス:

つなぎ売り(クロス取引)という手法を使えば、権利落ち日の株価下落リスクを回避しつつ優待を獲得できますが、信用取引(No.74参照)の知識が必要なため、まずは現物取引で長期保有を前提に優待を楽しみましょう。

📝 まとめ

優待銘柄投資は、インカムゲインと生活メリットの両方を享受できる、日本独自の魅力的な投資スタイルです。

| No.65の最重要ポイント | 簡潔な説明 |

| 優待の役割 | 企業の商品・サービスを受け取り、生活費の節約につなげる。 |

| 実質利回り | 配当金と優待の換算価値を合わせた利回り。 |

| 最重要条件 | 権利確定日と必要株数を事前に確認し、優待廃止リスクを財務分析で評価する。 |

| リスク | 権利落ち日の株価下落と、優待廃止・改悪リスク。 |

次回は、新規上場株への投資戦略「No.66 IPO(新規公開株)投資の魅力と抽選参加方法」について学びましょう!

コメント